2017年,全球液化天然氣(LNG)貿易量再創歷史新高,達到2.97億噸(約3900億立方米),比上年增長了2989萬噸。全球LNG貿易量增速延續了近5年的良好勢頭,增長率在2017年重回兩位數,達到了11.20%,這是2011年以來全球LNG貿易量的高增速(見圖1)。

1 2017年全球LNG出口情況

亞太地區保持著全球主要出口地區的地位。隨著新興項目的不斷投產,澳大利亞和美國是近兩年LNG出口增加多的國家,2017年這兩個國家的出口增量占全球貿易增量的70%以上。非洲地區傳統出口國生產的恢復,也為全球LNG出口增加貢獻了力量(見表1)。

1.1 主要LNG出口國情況

卡塔爾仍然是全球大LNG出口國,2017年全年出口8089萬噸LNG,但占全球份額已低于三成,降至27.26%。澳大利亞穩居第二,全年出口5578萬噸LNG,在全球出口總量中的份額持續增長,達到18.80%。馬來西亞、尼日利亞、印度尼西亞、阿爾及利亞、美國、俄羅斯和泰國的LNG出口量均超過1000萬噸,位列全球LNG出口大國的第三位至第九位(見表2)。

1.2 新興產能貢獻主要增量

2017年,澳大利亞的LNG出口增量位列世界前列。高更項目(Gorgon)3號生產線和惠斯通項目(Wheatstone)1號生產線投產運營,加之2016年投產的格拉德斯通項目(GLNG)和澳大利亞太平洋項目(APLNG),以及恢復運營的高更項目1號和2號生產線,6條生產線共計出口5578萬噸LNG,比上年增長1166萬噸,占全球出口增量的39%。

美國的LNG出口量增長近4倍。繼2016年薩賓帕斯項目(Sabine Pass)1號、2號生產線投運出口以來,2017年該項目的3號、4號生產線相繼投產,美國LNG出口實現了快速增長。2017年,美國共計出口1253萬噸LNG,比上年增長367%。

馬來西亞項目(MLNG)第9條生產線于年初投運。馬石油浮式項目(PFLNG Satu)2016年底成功開采天然氣以來,2017年4月出口首船LNG,成為全球進入運營的浮式液化項目。2017年馬來西亞出口2694萬噸LNG,比上年增加178萬噸。

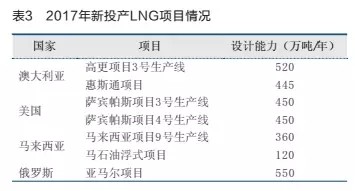

俄羅斯實現出口LNG,亞馬爾項目(Yamal LNG)1號生產線2017年底出口首船LNG,實現了俄LNG出口的零突破(見表3)。

1.3 傳統項目恢復生產

尼日利亞自2014年因尼日爾三角洲地區動蕩、設備維修等原因引發不可抗力條款以來,2017年是滿產年,全年共出口2138萬噸LNG,比上年增長16%。安哥拉自2016年年中恢復產能以來,2017年出口量有大幅度增長,全年出口372萬噸LNG,增幅近400%。隨著歐洲南部國家進口需求的增加,阿爾及利亞2017年出口LNG較2016年增加117萬噸,增速約為10%。

1.4 少數項目產量略減

受2017年7月的“斷交事件”和澳大利亞、美國等國LNG出口帶來的壓力影響,卡塔爾連續兩年LNG出口小幅下降(2016年下降50萬噸,2017年下降101萬噸)。2018年初,卡塔爾天然氣公司(Qatargas)和拉斯拉凡天然氣公司(RasGas)合并,凸顯了卡塔爾維持全球LNG出口霸主地位的雄心。

印度尼西亞受資源枯竭加速、重大項目進展遲緩、油價回穩等因素影響,2017年LNG出口減少82萬噸。挪威受其境內主要氣田減產影響,2017年出口LNG比上年減少27萬噸。阿聯酋LNG出口小幅下降18萬噸。

2 2017年全球LNG進口情況

與2016年的“新興需求”拉動全球LNG貿易增長不同,2017年全球LNG貿易的增量主要來自亞洲和歐洲的傳統進口市場(見表4)。亞洲地區進口量占全球進口總量的72.5%,亞洲進口增量的一半以上來自中國。

2.1 主要LNG進口國家與地區情況

日本多年來一直是全球大的LNG進口國,2017年進口量小幅增長,達8442萬噸,占全球進口市場的28.44%。中國(除臺灣地區)2017年的LNG進口量位居全球第二,達3952萬噸。韓國2017年LNG進口量比上年增加了458萬噸,進口量為3859萬噸,位居全球第三。中日韓三國的LNG進口總量已占全球LNG進口總量的一半以上。印度、中國臺灣地區、西班牙、土耳其、法國、埃及、意大利緊隨其后(見表5)。

2.2 亞洲進口需求持續高漲

2017年,中國受“煤改氣”推進、冬季采暖期中亞管道氣進口削減、下游用戶需求高漲等因素影響,LNG進口量比上年增加了1244萬噸,增幅高達46%,超過韓國成為全球第二大LNG進口國。韓國受國內多臺核電機組檢修影響,全年LNG進口量增加了458萬噸,其增量是排在中國之后的世界第二。巴基斯坦自2015年進口LNG以來保持高增長態勢,連續兩年進口增量超過160萬噸,2017年的增幅更是超過50%。泰國和馬來西亞受國內需求增加影響,2017年LNG進口量分別增加了85萬噸和54萬噸。中國臺灣地區受“2025非核家園”政策推行、“8·15大停電”事件的影響,用于發電的天然氣需求日益增長,全年進口增加了165萬噸。

2.3 歐洲南部需求持續增長

2017年,歐洲南部地區為減輕對俄羅斯進口管道氣的依賴,應對核電受制及季節性發電需求,進口LNG數量增加。西班牙工業用氣增加,水電枯竭增加發電用氣,2017年進口1225萬噸LNG,位居歐洲進口量前位。土耳其冬季需求激增,2017年進口784萬噸LNG,比上年增長41%。法國受天然氣價格下降、煤炭價格上漲、燃煤電廠退役和核電停產等因素影響,全年進口755萬噸LNG,增速達36%。葡萄牙保持了2016年以來的高發電用氣需求,進口量大增111%,達278萬噸。

2.4 英國和中東國家進口量回落明顯

英國正大力推進核電和可再生能源發電,2017年的LNG進口量降幅達34%,延續了2016年以來大幅下降的趨勢,全年LNG進口量降至490萬噸。

埃及2017年國內天然氣產量比上年增加超過20%,導致這個2016年全球第二大LNG增量市場進口量減少了17%。阿聯酋積極推進可再生能源和本國天然氣生產開發,2017年LNG進口量比上年下降30%。

3 2017年全球主要天然氣市場價格變化

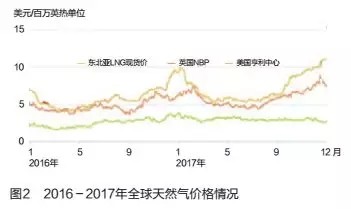

2017年全球天然氣價格回升,美國亨利中心(Henry Hub)和歐洲NBP價格以及東北亞LNG現貨價格呈現不同程度的增長(見圖2)。

3.1 美國現貨年均價格穩中略漲

2017年,美國亨利中心年度現貨平均價格為2.99美元/百萬英熱單位,比上年上漲0.47美元/百萬英熱單位,漲幅約為18.7%。受溫和的天氣條件以及發電行業消耗減少的影響,價格在2月和3月有所下降。隨著居民和工業需求增加,4月份開始略有復蘇。亨利中心全年價格基本保持穩定。

3.2 歐洲全年現貨價格呈U形變化

2017年,英國NBP年度均價為5.8美元/百萬英熱單位,比上年上漲24.7%。歐洲地區年初受罕見寒流襲擊、煤價反彈等因素影響,LNG現貨價格一度逼近7美元/百萬英熱單位。隨著天氣轉暖、風力發電增加,天然氣需求略有下降,4-7月LNG現貨價格在5美元/百萬英熱單位上下徘徊。8月份,歐洲LNG現貨價格開始上漲,隨著冬季寒潮的到來,加之奧地利天然氣樞紐站爆炸等因素影響,至年末,歐洲LNG現貨價格已接近9美元/百萬英熱單位。

3.3 亞洲冬季現貨價格高企

2017年,東北亞LNG現貨均價為7.7美元/百萬英熱單位,比上年上漲15.6%。受冬季供暖采購高峰影響,東北亞現貨價格的季節性特點尤為突出,年初約為10美元/百萬英熱單位,年中需求回落,普氏日韓綜合到岸價(JKM)相應回落至5~6美元/百萬英熱單位,至年末已超過10美元/百萬英熱單位。

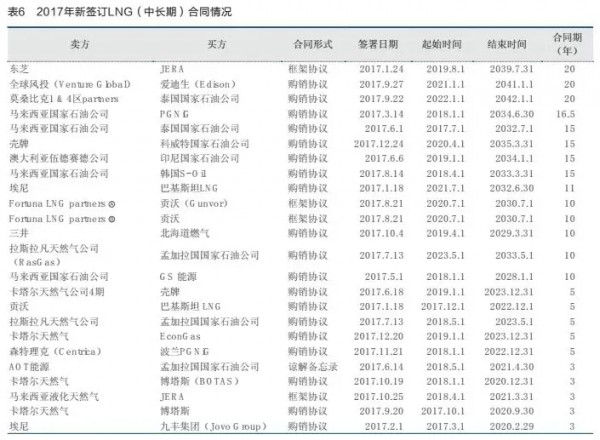

4 全球LNG貿易新簽合同情況

2017年全球新簽訂LNG貿易合同67個,除去現貨合同(2年及以內)以外,3~5年的中期合同有10個,10年及以上的長期合同有14個(見表6)。

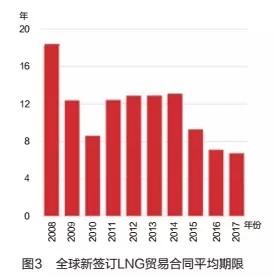

4.1 合同越來越“短小”

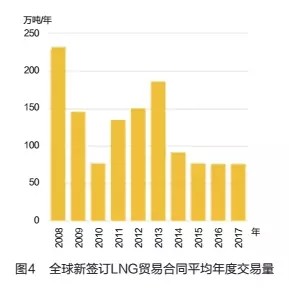

回顧全球LNG貿易的歷史,過去大部分購銷合同都具有長期(20年及以上)、固定目的地的特點。近年,全球LNG貿易合同漸漸向“更短”“更小”發展,合同期限越來越短,年度合同量越來越小。2017年,全球LNG貿易新簽訂合同的平均期限不到8年,合同年度交易量不到100萬噸(見圖3、圖4)。

4.2 現貨和短期交易量占三成

2011年以來,受季節性短期需求的拉動,加之浮式技術的快速發展,全球LNG現貨和短期(合同期在2年以內)貿易呈現快速增長態勢。2017年,全球LNG現貨和短期貿易量為8900萬噸,約占全球LNG貿易總量的30%,比上年增加了2084萬噸,增幅達23.4%(見圖5)。

4.3 目的地靈活性增加

作為全球大的LNG買家,日本JERA公司曾于2016年宣布不再簽訂附有目的地條款的合同。日本公平貿易委員會因質疑LNG貿易合同目的地條款阻撓市場公開競爭而開始調查相關情況。這兩年的LNG貿易合同開始逐漸取消目的地限制,并增加了轉運條款。

5 全球LNG市場前景展望

2020年之前,全球LNG市場供應充足,2020年以后,市場供應存在不確定性。面對市場競爭,LNG交易方式將變得更加靈活。

5.1 短期內市場供應充足

澳大利亞2017年出口5578萬噸LNG,占其名義液化能力的91%,加上在建的2660萬噸/年液化能力,業界普遍認為,澳大利亞在2018年底或2019年初有望超過卡塔爾,成為全球大LNG出口國。美國現有液化項目和在建液化項目合計6670萬噸/年,另有超過6000萬噸/年的項目獲得批準許可,若進展順利,美國有望在2022年左右成為全球LNG出口量大的國家。俄羅斯亞馬爾項目第2、第3條生產線正在緊鑼密鼓建設當中,俄液化能力有望在2020年左右達到2730萬噸/年;俄羅斯還有港口LNG、維索茨克LNG等3個LNG項目建設的可能性極大,加上可能建設的遠東LNG等6個項目,合計能力接近8260萬噸/年。

5.2 長期供應存在不確定因素

澳大利亞2017年初受熱浪襲擊,加之煤電關停、可再生能源發展緩慢,國內天然氣需求一度高漲而面臨缺氣威脅。卡塔爾聯盟壟斷不利于LNG出口,有可能使LNG液化項目投資縮減。美國受建設成本、液化成本和運輸成本的限制,LNG運至亞洲市場的價格競爭力和買方的進口經濟性并不顯著,美國本土與亞洲市場的季節性大致重合,將可能加劇旺季價格高漲和淡季銷售難度。俄羅斯LNG項目多位于北極和沿海大陸架,面臨西方制裁帶來的融資以及設備購買等問題,其價格競爭力也有待觀察。

繼2011-2015年的LNG項目投資大潮后,近年做出投資決定的新增LNG項目鳳毛麟角。LNG項目一般需要四至五年才能投產,新增供給預計要在2020年后才會出現。

5.3 亞洲LNG需求有望放緩

隨著中亞天然氣管道氣量提升和LNG合同增量減少,中國LNG進口的增長勢頭有望在2018年放緩。日本核電重啟的進程或將加快,已有4臺核電機組宣布計劃在2018年重啟,面對高度不確定的國內需求,日本LNG進口商正等待有利時機。盡管韓國新政府積極釋放“棄核擯煤”信號,但從先期已獲批的煤、核電廠的裝機容量來看,韓國至少在2020年前很難迎來天然氣需求突增。印度國內氣價水平較低,本土產量又在復蘇,LNG對于印度來說顯得昂貴,2017年印度LNG進口增速已大幅放緩至2%,而2016年這一數據為27%。

5.4 歐洲天然氣市場多氣源競爭加劇

歐洲近年極寒天氣頻現,煤價反彈高企,法國等國核電廠減產或退役,這些因素將提振地區氣電用氣需求;同時,北海等傳統歐洲油氣產區進入穩產后期,減少對俄羅斯管道氣的依賴也將進一步提升歐洲地區LNG進口量。中國石油集團經濟技術研究院預計,2018年歐洲天然氣需求增加7%,增速較2017年上升1個百分點。從俄羅斯進口的管道氣、傳統的中東與非洲LNG以及美國LNG將在歐洲地區形成激烈競爭。

5.5 LNG新合同面臨競爭新趨勢

2017年延續過去4年趨勢,新簽合同數量持續下降。市場買方較少,大多是現有市場和新興市場的終端用戶,且簽定的多是對目的地靈活性要求較高的采購合同。2018年市場寬松、定價指數較低和目的地靈活性較高的情況還會持續。預計2018年新項目獲批較少,合同簽約主要為二次、三次交易,即LNG巨頭們(特別是擁有美國LNG的供應商)會重新簽訂目的地靈活的供應合同,小批量短期合同在2018年有可能進一步增多。隨著市場逐漸寬松,買方會更挑剔,條件較寬松、承諾期較短的合同增加了買方的選擇性。

5.6 現有LNG合同將面臨巨大壓力

近期,一些進口市場的天然氣需求增速放緩超預期,尤其是東北亞市場。為了應對過剩供應,有的公司已在國際市場出售LNG或相互轉售,并一直與供應商談判推遲合同擴量,要對一些組合合同實行下限量。

對于LNG過剩供應,現有長期合同用戶的反應大致可分兩類:一類要謀求重新談判定價,另一類履行合同承諾對轉銷要求不高。當前現貨價格上升,緩解了買方的緊迫需求,一旦現貨價格下降,如果油價繼續堅挺,將會導致新一輪的價格爭議。

(來源:國際石油經濟 2018年5月 轉載自石油360)